|

我们的主要策略性投资为Mount

Gibson Iron Limited(「Mount

Gibson」)(澳交所股份代号:MGX)、Tanami Gold NL(「Tanami Gold」)(澳交所股份代号:TAM)、Metals X Limited(「Metals X」)(澳交所股份代号:MLX)、龙资源有限

公司(「龙资源」)(港交所股份代号:1712)及Prodigy Gold NL(「Prodigy Gold」)(澳交所股份代号:PRX),而亚太资源分别持有上述公司的38.4%、46.3%、23.3%、29.7%及29.6%权益。该等公司均上市及于澳洲营运。

于二零二五财政年度来自本集团联营公司Mount

Gibson、Tanami

Gold、Metals X、龙资源及Prodigy Gold的合计应占溢利净额为38,097,000港元(二零二四财政年度:38,101,000港元)。

年内,由于亚太资源选择不参与Prodigy

Gold的股权集资,亚太资源于Prodigy

Gold的控股权由截至二零二四年六月三十日的44.3%下降至截至二零二五年六月三十日的29.6%。Prodigy Gold自二零二四年十月三十日起不再于亚太资源综合入账,并作为联营公司入账。与此同时,由于Mount

Gibson及Metals

X注销股份,于二零二五年六月三十日,亚太资源于Mount

Gibson及Metals

X的拥有权分别增至38.4%(原为37.3%)及23.3%(原为22.8%)。

Mount Gibson

Mount Gibson为澳洲直运品位铁矿石产品生产商。Mount

Gibson拥有西澳洲西北角Kimberley海岸附近的Koolan Island矿场。

Koolan

Island重启项目已于二零一九年四月份开始销售矿石,并于二零一九年六月季度实现商业投产。该重启项目拥有2,100万吨65.5%品位的铁矿石储量。Mount Gibson计划废弃采矿阶段已结束,于二零二三年往后能提高产量。

Mount

Gibson于二零二五财政年度自销售260万吨铁矿录得除税后亏损净额82,200,000澳元。尽管九月季度的产量及品位受到限制,其已进行必要的重组,并在矿坑中央建造一个新的岔道,进而推高营运成本。此外,由于铁矿石价格疲弱,年内录得90,400,000澳元的减值开支。然而,自二零二四年十二月季度重组后的营运已见改善。二零二五财政年度下半年,中央岩脚的地面补救支援活动及天气相关的中断亦对产量造成轻微影响。有鉴于年内出现临时停产,营运成本及产量略低于Mount

Gibson的二零二五财政年度指引。

截至二零二六年六月三十日止年度(「二零二六财政年度」)的销售指引为300万吨至320万吨。Mount Gibson的现金及投资储备于二零二五财政年度结束时为484,600,000澳元。

普氏指数(Platts IODEX 62% CFR China index)于二零二五财政年度在相对狭窄的范围内交易,从二零二四年九月的低点近每干吨(「干吨」)90美元上升至年末接近每干吨94美元。于二零二五年八月中旬,每干吨的价格为约100美元,价格上升乃由于预期中国去产能及对中国大型基建项目上马的期望。铁矿石价格预计随中国经济的氛围波动。

Tanami Gold

亚太资源于二零二五年六月三十日拥有Tanami

Gold 46.3%的权益。Tanami

Gold之主要业务活动为黄金勘探。其持有Central

Tanami项目的50%权益及现金余额19,000,000澳元。于二零二一年五月,Tanami

Gold与Northern

Star Resources Limited(「Northern

Star」)(澳交所股份代号:NST)订立具约束力协议,成立一间各占50%权益的新合营公司以涵盖Central

Tanami项目(「CTP合营公司」)。于二零二五年七月十六日,Mount

Gibson已宣布达成协议,自Northern

Star收购CTP合营公司及邻近全资拥有勘探矿区的50%权益。

Metals X

亚太资源于Metals

X的股权由二零二四年六月三十日的22.8%上升至二零二五年六月三十日的23.3%。Metals

X专注于实施其于Renison矿场的矿场寿命规划,包括开发高品位的第五矿床区域。于截至二零二五年六月止十二个月,Renison矿场产出5,692吨锡(按含量50%基准计算),全维持成本为每吨29,459澳元,锡价为每吨48,553澳元,推算息税折旧摊销前利润(EBITDA)为274,000,000澳元。

与绝大部分贱金属类似,尽管锡价格在二零二五年四月初因刚果民主共和国的供应中断而上探至最高峰,但在二零二五年四月美利坚合众国(「美国」)宣布实施对等关税后,锡价格因需求担忧而下滑。由于供需基本面稳健,锡价格逐步回升,并继续成为最强劲的贱金属之一。于二零二五年八月中旬,锡价约为每吨33,750美元。鉴于锡供应并无大幅增长及电气化趋势对锡的需求不断上升以及来自半导体及储能行业的需求增长,我们依然看好锡的前景。

龙资源

于二零二五年六月三十日,亚太资源拥有龙资源约29.7%权益。

龙资源主要在北欧地区从事黄金勘探、开采及加工。龙资源于芬兰及瑞典经营金矿及加工设施。芬兰的Vammala生中心包括一座年处理量30万吨并集碾碎、精磨和浮选于一体的传统工厂、Jokisivu金矿、于二零一九年六月停产的Orivesi金矿及于二零二一年四月停产的Kaapelinkulma金矿及Uunimäki黄金项目。龙资源的年产量介乎2万至3万盎司金精矿,具体视乎矿石及金精矿进料的品位而定。瑞典的设施为Svartliden生产中心,包括一座年处理量30万吨的炭滤法加工厂以及已关闭的Svartliden金矿(已于二零一三年完成开采)及试采活动已于二零二零年九月完成的Fäboliden金矿。

于二零二五年四月一日,亚太资源全资附属公司Allied

Properties Resources Limited(「APRL」)宣布就APRL及其一

致行动人尚未拥有的龙资源所有已发行股份,作出一项有先决条件每股为2.2港元的自愿现金要约。于二零二五年五月十九日,联合集团有限公司(亚太资源的主要股东)的间接全资附属公司Wah

Cheong Development (B.V.I.) Limited(「Wah

Cheong」)宣布,就Wah

Cheong及其一致行动人尚未拥有的龙资源所有已发行股份,作出一项每股为2.60港元的有条件自愿现金要约。于二零二五年六月二日,APRL的要约已撤回。

Prodigy Gold

于二零二五年六月三十日,亚太资源拥有Prodigy

Gold约29.6%权益。Prodigy

Gold为于澳交所上市之黄金勘探公司。该公司在澳洲北领地的Tanami地区拥有大量勘探矿区,并在其位于Hyperion、Tregony、Buccaneer及Old

Pirate等项目按JORC(联合可采储量委员会)标准拥有103万盎司黄金。其部份矿区与Newmont

Corporation及IGO

Limited等合作伙伴以合营公司形式持有。Prodigy

Gold于二零二五财政年度录得除税后亏损净额3,500,000澳元。于二零二五年六月底,Prodigy

Gold的现金结余为1,200,000澳元。Prodigy

Gold于二零二五年的重点工作为在Northern

Tanami项目区域进行勘探,并继续实行其出售非核心资产的策略。

按公平值于损益账处理之金融资产

按公允值于损益账处理之金融资产主要包括本集团之资源投资。于二零二五年六月三十日,亚太资源对首钢福山资源集团有限公司(「首钢福山」)(港交所股份代号:639)持有重大投资,占本集团总资产5%或以上。

重大投资

我们于首钢福山之投资于年内录得公允值亏损44,248,000港元,而于二零二五年六月三十日的账面值为406,577,000

港元。

首钢福山为于香港联合交易所有限公司上市之焦煤生产商。其主要业务为在中国开采焦煤、生产及销售焦煤产品。其于中国拥有三座矿场,于二零二四年十二月三十一日之原焦煤储量为5,400万吨,而于截至二零二五年六月三十日止六个月,首钢福山生产260万吨原焦煤,并出售160万吨精焦煤。

首钢福山于二零二五年八月底时的市值约为14,000,000,000港元。截至二零二五年六月三十日止六个月,首钢福山录得收益2,101,000,000港元及溢利481,000,000港元,其于二零二五年六月三十日的现金及定期存款为

9,400,000,000港元。

资源投资

此分部的投资主要包括多家在主要证券交易所(包括澳洲、加拿大、香港、英国及美国)上市的自然资源公司的少量且易于变现股权。我们着重投资于能源、大宗商品、贱金属及贵金属等多个商品分部的选定商品。

于二零二五财政年度,资源投资录得公允值收益338,149,000港元(二零二四财政年度:364,260,000港元),经计及分部相关股息及其他投资收入及开支后,录得分部溢利342,743,000港元(二零二四财政年度:403,722,000港元)。

我们的资源投资分部包括(其中包括投资策略)于二零一六年八月公布的两大资源投资组合,以及随后建立的专注于大

市值股份及专业机会的一项自然资源策略的投资组合。投资组合旨在利用本公司资金产生正面回报,以及建立往绩记

录以吸引日后潜在第三方投资。该等多样投资组合由本公司的资源投资分部管理,其独立于本公司的大型策略持股。我们的投资组合为纯长仓的全球授权(不可沽空股票),并对市值、流动性、开发阶段(从勘探到生产)及管辖范围设有严格参数,以管理风险。

中小型矿产投资组合

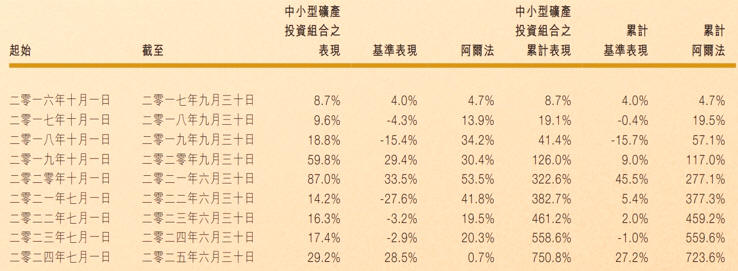

本投资组合聚焦投资于勘探、开发及生产电池金属、贱金属、贵金属、铀、大宗商品及其他硬岩商品的中小型公司。中小型矿产投资组合自二零一六年十月一日成立以来,一直由同一位投资组合经理管理,在截至二零二五年六月三十日的8.75年间,已取得751%的回报。与同期回报率为27%的基准(ASX 200 Smallcap Resources、FTSE AIM All Share Basic Resources及TSX Venture Composite经货币调整等比权重)相比,大幅抛离724%。

下表呈列中小型矿产投资组合相对基准的年度表现完整明细。

截至二零二五年六月三十日止年度,受二零二五历年上半年商品市场广泛复苏带动,该策略录得强劲的正面表现。主要经济体放宽货币政策,刺激工业活动及资本投资,从而提升原材料需求,为复苏提供支持。投资组合受惠于该宏观

经济环境改善,二零二四年后期的不利因素显著逆转。

投资组合表现优异乃主要由于其在黄金领域的显著超额定位,自二零二四年初以来,黄金的比重约为40%至70%。鉴于央行买入增加、地缘政治不确定性上升、投资者需求上升以及近期的去美元化趋势,该项策略决定乃基于对黄金前景的乐观看法而作出,并已证明非常有效,尤其是投资者逐渐意识到黄金开采公司的毛利及其产生的现金流已获显著改善。专注于黄金的公司乃对投资组合回报作出最大贡献者,包括Kingsgate

Consolidated、Heliostar

Metals、

Discovery Metals、Resolute

Mining、Meeka

Metals、Orezone

Gold、Thesis

Gold及Greatland Resources。

与之相对,多项持股拖累投资组合回报。表现最差的公司普遍受相关商品价格疲弱拖累,包括Coronado

Global Resources

(冶金煤)、Q2

Metals

(锂)、Meteoric

Resources及Viridis

Metals and Minerals

(稀土)。其他表现欠佳的公司则受疲弱的营运业绩及指引下调的负面影响,如Galiano

Gold及Ora

Banda。然而,展望截至二零二六年六月三十日止财政年度,过往表现欠佳的若干矿业公司现已重拾正向前景,股价亦随之转高,为中小型矿业投资组合的新财政年度带来正面开端。

能源投资组合

能源投资组合主要专注于石油、天然气、电力及可再生能源领域。于二零一九年年底,该投资组合扩大投资范围,开始投资可再生能源,随着投资领域的扩大,由二零二零年二月(2019冠状病毒疫情全面影响前)至二零二五年八月,能源投资组合产生140%的投资回报率。

能源投资组合结合基本的自下而上估值及不同领域的前景分析甄选投资方案。于2019冠状病毒疫情早期,低利率环境利好增长潜力巨大的股票,故主要投资绿色能源领域的公司。最近,几乎所有行业的股票均受到与二零二五年四月初「解放日」相关的忧虑所影响,当时市场对美国提出的巨额关税大感震惊。于截至二零二五年六月三十日止年度,美国电力需求不断增长,股票市场热烈聚焦受人工智能(「AI」)带来的电力需求所影响的公司,我们专注于支援基础电力负载的公司(主要为特定国家的天然气及铀矿)。于此同时,尽管随后出现大量与伊朗遭受军事袭击相关的波动,考虑到新关税实施后美国增长放缓的隐忧,我们减少石油相关的投资。我们担心一旦特朗普总统大幅撤回通胀削减法案的政策,市场氛围将转弱,故我们于二零二五财政年度基本上并无对可再生能源领域进行投资。鉴于欧佩克+(OPEC+)已解除减产措施,令全球市场供应大增,我们对石油前景仍持审慎态度。能源转型仍在继续,鉴于八月份政策不确定性降低,以及过去十二个月的大幅抛售,我们愈发审慎乐观。

贵金属

贵金属分部(主要为黄金持仓)于二零二五财政年度录得公允值收益净额510,007,000港元。于二零二五年六月三十日,贵金属分部之账面值为1,045,084,000港元(于二零二四年六月三十日:686,052,000港元)。资源投资分部最大的黄金投资乃于Northern

Star(澳交所股份代号:NST),其录得公允值收益34,311,000港元及于二零二五年六月三十日之账面值为95,186,000港元。我们亦持有Kingsgate Consolidated Ltd(澳交所股份代号:KCN),其录得公允值收

益28,450,000港元及于二零二五年六月三十日之账面值为51,026,000港元。Northern Star为澳洲最大黄金公司,在西澳洲及阿拉斯加拥有高品位的地下矿井。其经营三个黄金生产中心,即位于西澳洲的Kalgoorlie及Yandal以及位于阿拉斯加的Pogo,并正推进位于西澳洲Pilbara地区的Hemi开发项目。于二零二五财政年度,其出产161.8万盎司黄金,并录得矿山净现金流1,189,000,000澳元。于二零二六财政年度,其目标产量为170万至185万盎司黄金。

金价于二零二五财政年度强势反弹,由每盎司约2,300美元升至达每盎司3,500美元的高位,收报每盎司约3,300美元。鉴于美国利率高企,金价的强势实属意料之外,有猜测认为此乃受到央行购买行为、地缘政治紧张局势担忧下的避险需求及预期全球货币政策将放松所推动。

大宗商品

于二零二五财政年度,大宗商品分部录得公允值亏损96,039,000港元。于二零二五年六月三十日,账面值为492,600,000港元(于二零二四年六月三十日:584,717,000港元)。于二零二五财政年度,我们于此分部之最大投资为首钢福山(港交所股份代号:639),其录得公允值亏损44,248,000港元及于二零二五年六月三十日之账面值为406,577,000港元。

贱金属

于二零二五财政年度,贱金属分部(包括铜、镍、锌、铝、锡及钴公司)录得公允值亏损2,286,000港元。年内,贱金属价格走势分化,铜价上升2.8%、镍价下跌11.9%及锌价下跌4.8%。贱金属分部包括于Lundin Mining Corp(多伦多证券交易所股份代号:LUN)之投资,其于二零二五年六月三十日之账面值为28,763,000港元。

能源

于二零二五财政年度,能源分部(包括石油与天然气、铀及可再生能源)录得公允值亏损26,350,000港元及账面值为163,539,000港元(于二零二四年六月三十日:232,734,000港元)。我们的重大能源投资包括Paladin

Energy Limited(澳交所股份代号:PDN),其于二零二五年六月三十日录得公允值亏损1,398,000港元及账面值为52,797,000港元。

其他

于二零二五财政年度,我们亦从余下商品(钻石、锰、稀土、锂及矿砂等)及非商品投资录得公允值亏损47,054,000

港元及于二零二五年六月三十日之账面值为113,034,000港元(于二零二四年六月三十日:132,289,000港元)。

商品业务

我们于Koolan Island承购铁矿石,且我们继续于一系列商品中寻找新的承购机会。于二零二五财政年度,由于铁矿石价格疲弱,我们的商品业务录得分部亏损8,046,000港元(二零二四财政年度:溢利84,031,000港元)。

主要投资及金融服务

主要投资及金融服务分部涵盖应收贷款及其他金融资产产生的收入。于二零二五财政年度,此分部录得溢利7,172,000港元(二零二四财政年度:38,531,000港元)。

放债

业务模式及客户情况

本集团为其主要投资及金融服务分部的客户提供有抵押及无抵押定期贷款。放债活动分散本集团的收入来源及业务风险,藉助本集团不时在手的可用财务资源产生稳定回报。本集团主要以内部资源为其放债业务提供资金。

本集团并未对企业借款人的行业、业务或年收益水平设定具体目标。本集团放债业务的客户乃透过其企业或业务网络转介予本集团。于二零二五财政年度,本集团放债业务的客户包括要求有抵押及无抵押贷款之香港上市公司。

于二零二五年六月三十日的未偿还应收贷款(扣除亏损拨备)约为83,578,000港元(于二零二四年六月三十日:88,563,000港元)。年内,本集团已就其应收贷款之减值亏损计提拨备约4,267,000港元(二零二四财政年度:回拨减

值亏损24,086,000港元)。于二零二五年六月三十日,各项尚未偿还贷款之详情已于综合财务报表附注20披露。

风险管理政策

本集团采用全面的信贷评估及审批程序,并将对每笔贷款交易逐一进行评估及审批。本集团财务部(「财务部」)负责根据适用法律法规对潜在借款人进行背景调查,审阅该借款人及担保人(如适用)的背景及财务实力,并向潜在借款人询问贷款用途及预计还款资金来源。为助其分析,本集团将获取借款人及/或担保人的公司文件、财务报表及调查报告,并在考虑(i)借款人或担保人(如适用)的背景及财务状况(包括资产净值及资本负债比率);及(ii)担保(如有)的价值后,评估贷款的信贷风险并协商其条款。

每笔贷款交易将由董事会审批,或倘贷款本金并无超过董事会设定的门槛,则由董事会执行委员会审批。

财务部定期监察贷款及利息偿还情况,并审阅借款人及担保人(如适用)的年度财务报表。如到期后还款出现任何延误或违约,有关情况将立即向本集团行政总裁或首席财务官汇报,其随后将制定收款计划,包括但不限于要求增加担保或采取法律行动。

贷款减值政策

本公司根据香港会计师公会颁布的香港财务报告准则第9号的规定采用预期信贷亏损拨备(「预期信贷亏损」)。因此,本集团将于各报告期末审阅每笔贷款的可收回金额,确保计提充足减值亏损。本集团就应收贷款采用一般方法以评估预期信贷亏损。评估乃基于本集团过往信贷亏损经验,并就借款人特定因素作出调整。为了计量应收贷款的预期信贷亏损,本集团将参考各借款人的过往违约记录、当前逾期风险、当前财务状况分析、违约可能性或风险、对任何信贷风险显著增加的评估及抵押品的公允值(如有)就其各借款人应用信贷评级,并就无须花费过多成本或精力即可获得的前瞻性资料(例如当前及预测全球经济以及借款人经营所在行业的整体经济状况)作出调整。本集团定期监察用于识别信贷风险是否显著增加的标准的有效性,并于适当情况下对其进行修订,以确保该等标准能够于贷款款项逾期前识别信贷风险的任何显著上升。

前景展望

二零二六财政年度预期将面临复杂环球经济前景,美国贸易政策反复亦加深地缘竞争紧张局势,导致全球增长放缓。尽管美国经济已展现韧力,但美国关税对通胀及需求的影响仍存在不确定性,导致降息决策困难重重。此外,在缺乏大规模刺激的情况下,中国亦面临持续的结构性挑战,尤其是房地产行业,其价格在今年持续下降,且中国生产者价格已连续34个月下跌,导致国内需求疲软。在环球经济不明朗及美国债务水平上升的情况下,我们认为贵金属的投资需求将持续强劲。与其同时,我们认为,长期受益于能源转型及人工智能活动增加等普遍趋势的选定商品蕴藏机遇。我们短期内将继续采取审慎的投资方针,并继续物色能够长期产生可观回报的优质投资机会。我们的矿产及能源投资组合是未来矿产及能源投资的平台。Mount

Gibson是我们最大的投资,其已成功提升Koolan

Island矿场的产量,目前能够在余下两年的开采年限内产生大量自由现金流。于二零二五年七月十六日,Mount

Gibson宣布达成协议,自Northern Star收购CTP合营公司及邻近全资拥有勘探矿区的50%权益。该收购事项为Mount Gibson提供机

会,利用其Koolan Island铁矿运营的成功,奠定黄金生产业务的基础。

|